Escrito por: Simon Taylor

Compilado por: Block unicorn

Los bancos crean dinero, las monedas estables lo mueven. Necesitamos ambos.

Los defensores de los depósitos tokenizados dicen: "Las monedas estables son banca en la sombra no regulada. Una vez que los bancos tokenicen los depósitos, todos preferirán los bancos".

A algunos bancos y bancos centrales les encanta este argumento.

Los defensores de las monedas estables dicen: "Los bancos son dinosaurios. No los necesitamos en la cadena. Las monedas estables son el futuro del dinero".

A los nativos de las criptomonedas les encanta esta narrativa.

Ambos bandos se equivocan.

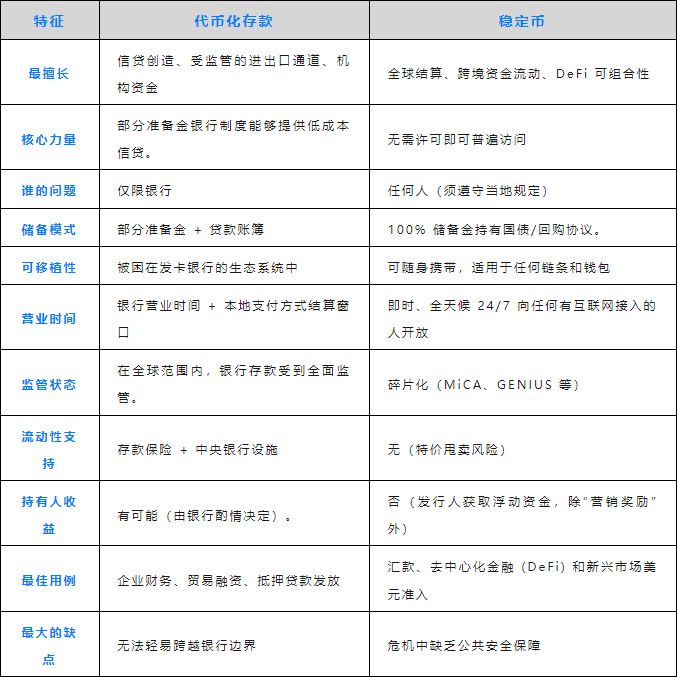

Los bancos ofrecen crédito más barato a sus mayores clientes

Depositas 100 dólares, se convierte en 90 dólares de préstamo (o incluso más). Así funciona la banca de reserva fraccionaria. Ha sido un motor de crecimiento económico durante siglos.

-

Una empresa Fortune 500 deposita 500 millones de dólares en JPMorgan.

-

A cambio, obtiene una enorme línea de crédito con tasas de interés por debajo del mercado.

-

Los depósitos son el modelo de negocio del banco, y las grandes empresas lo saben.

Los depósitos tokenizados llevan este mecanismo a la cadena, pero solo sirven a los clientes propios del banco. Sigues dentro del ámbito regulatorio del banco, sujeto a su horario, procesos y requisitos de cumplimiento.

Para aquellas empresas que necesitan líneas de crédito de bajo coste, los depósitos tokenizados son una buena opción.

Las monedas estables son como efectivo

Circle y Tether mantienen reservas del 100%, equivalentes a 200.000 millones de dólares en bonos. Obtienen un rendimiento del 4-5%, pero no te pagan nada a ti.

A cambio, obtienes fondos libres de la regulación bancaria. Se prevé que para 2025, 9 billones de dólares se transferirán a través de monedas estables de forma transfronteriza. Disponibles en cualquier lugar con conexión a Internet, sin permisos, las 24 horas del día, los 7 días de la semana.

Sin bancos corresponsales preguntando, sin esperar a la liquidación de SWIFT, sin esperar a "te responderemos en 3-5 días laborables".

Para una empresa que necesita pagar a un proveedor argentino un sábado a las 11 de la noche, las monedas estables son una buena opción.

El futuro es tener ambos

Una empresa que quiere una buena línea de crédito de un banco, también puede querer usar monedas estables como canal hacia mercados de larga cola.

Imagina este escenario:

-

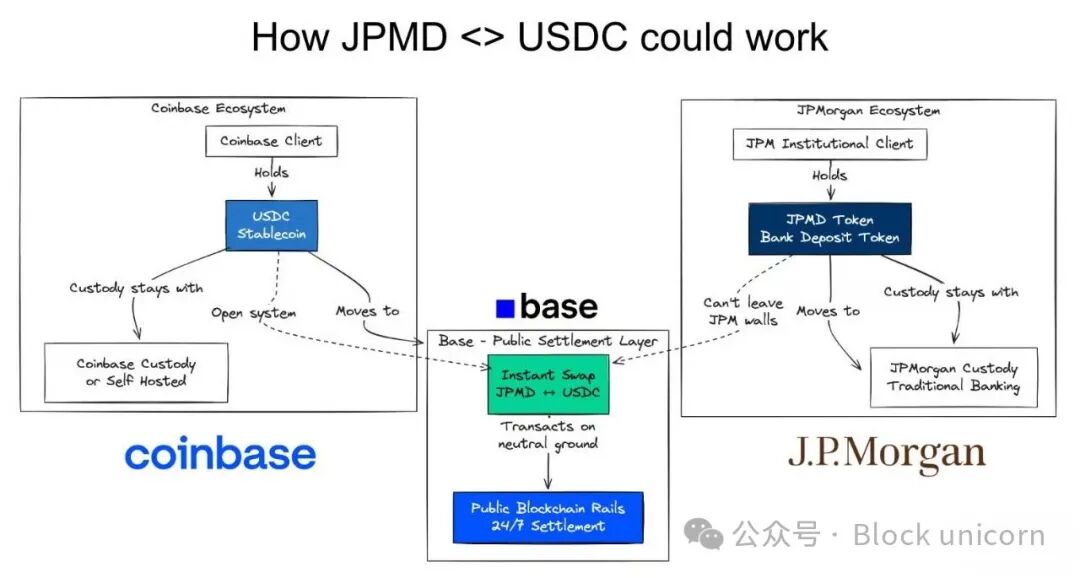

Una empresa Fortune 500 tiene depósitos tokenizados en el banco JPMorgan.

-

A cambio, obtiene una línea de crédito preferente para sus operaciones en EE.UU.

-

Necesita pagar a un proveedor argentino que prefiere monedas estables.

-

Así que convierte sus JPMD en USDC.

Este es un ejemplo de hacia dónde nos dirigimos.

En cadena. Atómicamente.

Tener ambos.

Usar los canales tradicionales donde son aplicables.

Usar monedas estables donde no lo son.

No se trata de elegir uno u otro, sino de tener ambos.

-

Depósitos tokenizados → Crédito de bajo coste dentro del sistema bancario.

-

Monedas estables → Liquidación similar al efectivo fuera del sistema bancario.

-

Intercambio en cadena → Conversión instantánea, riesgo de liquidación cero.

Ambos tienen sus ventajas y desventajas.

Coexistirán.

Pagos en cadena > API para orquestación de pagos

Algunos grandes bancos podrían decir "no necesitamos depósitos tokenizados, tenemos API", y en algunos casos, tienen razón.

Ahí radica la ventaja de las finanzas en cadena.

Los contratos inteligentes pueden construir lógica entre múltiples empresas e individuos. Cuando el depósito de un proveedor llega, un contrato inteligente puede activar automáticamente financiación de inventario, financiación de capital de trabajo, cobertura cambiaria. Ya sea un banco o una entidad no bancaria, puede hacer esto automática e instantáneamente.

Depósito → Moneda estable → Pago de factura → Finalización del pago descendente.

Las API son punto a punto, los contratos inteligentes son muchos a muchos. Esto los hace ideales para flujos de trabajo que cruzan fronteras organizativas. Este es el poder de las finanzas en cadena.

Es una arquitectura de servicios financieros radicalmente diferente.

El futuro está en la cadena

Los depósitos tokenizados resuelven el problema del crédito de bajo coste. Los depósitos están bloqueados. Los bancos prestan contra los depósitos. Su modelo de negocio permanece igual.

Las monedas estables resuelven el problema de la portabilidad del dinero. El dinero fluye sin permisos a cualquier lugar. El Sur Global puede acceder al dólar. Las empresas obtienen liquidación rápida.

Los defensores de los depósitos tokenizados solo quieren canales de pago regulados.

Los defensores de las monedas estables quieren reemplazar a los bancos.

El futuro necesita ambos.

Las empresas Fortune 500 quieren grandes líneas de crédito de los bancos, y liquidación global instantánea. Los mercados emergentes quieren creación de crédito local, y acceso al dólar. DeFi quiere composabilidad, y respaldo de activos del mundo real.

Discutir sobre quién ganará pierde de vista lo que está sucediendo. El futuro de las finanzas está en la cadena. Tanto los depósitos tokenizados como las monedas estables son la infraestructura necesaria para lograrlo.

Dejen de discutir sobre quién ganará. Empiecen a construir interoperabilidad.

Dinero componible.